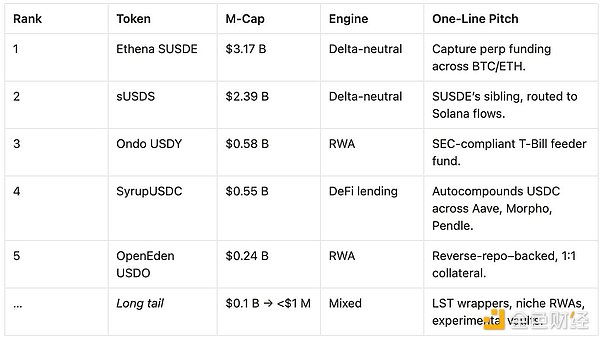

主要生息穩(wěn)定幣一覽

作者:StacyMuur,Web3研究員;編譯:金色財經(jīng)xiaozou

EthenaSUSDE與sUSDS共占據(jù)收益型穩(wěn)定幣(YBS,生息穩(wěn)定幣)約77%的流動性,累計支付實際收益已突破6.03億美元。收益型穩(wěn)定幣會成為Web2用戶大規(guī)模采用的下一個殺手級應用嗎?

目前:收益型穩(wěn)定幣(YBS)總市值為71.9億美元;24小時交易量為5618萬美元(對金庫來說流動性充足,但較USDT/USDC仍顯單薄);形成三巨頭壟斷格局,Ethena的SUSDE和sUSDS合計掌控約77%的YBS流動性;累計實際收益支付6.03億美元(直接向持有者支付的現(xiàn)金收益,不含Tokens激勵)。

基差交易豪賭

Ethena的雙生產(chǎn)品(SUSDE/sUSDS)年內(nèi)規(guī)模從不足5億美元激增至超55億美元。這種集中度使得YBS板塊對永續(xù)合約資金費率極其敏感。

RWA持續(xù)滲透

USDY與USDO驗證了短期國債仍是穩(wěn)定收益中最簡單、最受監(jiān)管認可的來源。預計將涌現(xiàn)更多《1940年投資顧問法》框架下的基金產(chǎn)品將涌現(xiàn)。

L2生態(tài)碎片化

Fraxtal、Mode等Rollup鏈各自部署"定制版"SUSDE以吸引鎖倉量(TVL)——雖造成流動性孤島,但加速了采用進程。

收益率壓縮風險

隨著美國利率見頂,國債產(chǎn)品的APY可能下降;Delta中性模型依賴持續(xù)的正向期貨溢價。對沖后收益率或收縮至3-4%以下。

智能合約攻擊面擴大

復雜的再質(zhì)押和對沖層級增加了協(xié)議風險(預言機失效、連環(huán)清算)。審計與保險覆蓋已成為入場標配。

核心價值:YPO是鏈上收益分配的追蹤器。高收益率唯有真實支付才具意義。SUSDE以2.86億美元的累計支付額領跑,sDAI的1.17億美元則彰顯了Maker協(xié)議的持久性。4、為何收益型穩(wěn)定幣(YBS)是現(xiàn)金管理的"殺手級應用"

閑置資金變生產(chǎn)力:Delta中性合成資產(chǎn)(如SUSDE)提供7-8%年化收益,國債包裝產(chǎn)品(如USDY、USDO)提供4-5%收益,遠超多數(shù)銀行儲蓄利率。

12個月TVL增長4倍:行業(yè)總鎖倉量從17億美元飆升至71億美元,與美聯(lián)儲加息周期同步。

摩擦成本降低:通過Circle、Coinbase、Hashnote等優(yōu)質(zhì)入口,散戶可實現(xiàn)秒級鑄造/贖回。

透明度差異顯著:抵押品審計標準參差不齊,鏈上儲備證明標準仍在形成中。5、透明度與風險考量

即將推出的《收益型穩(wěn)定幣透明度框架》旨在通過以下維度建立標準化評估體系:

抵押品透明度:資產(chǎn)持倉明細及第三方審計報告。

贖回便利性:評估贖回頻率、潛在滑點、鎖定期及KYC要求。

收益來源:明確收益來自固定收益資產(chǎn)、資金費率套利、驗證者獎勵或組合策略。

風險披露:全面涵蓋預言機依賴、對手方風險、智能合約漏洞及監(jiān)管考量。

主要風險:

監(jiān)管再分類:部分司法管轄區(qū)可能將收益視為證券分紅。

智能合約攻擊:重入攻擊、預言機失效或連環(huán)清算風險。

流動性限制:部分Tokens日交易量低,大額贖回困難。

宏觀經(jīng)濟沖擊:美聯(lián)儲降息或資金費率倒掛可能同時沖擊多種收益機制。

市值分類速覽

大盤(>5億美元):SUSDE、sUSDS、USDY、SyrupUSDC

中盤(1-5億美元):USDO、SDEUSD、SLVLUSD

小盤(<1億美元):SFRXUSD、sDOLA、SolayerSUSD、DUSD、SUSDE-Fraxtal、YTRYB6、結(jié)語

收益型穩(wěn)定幣正將閑置數(shù)字美元轉(zhuǎn)化為生息資產(chǎn),但該領域仍處于早期階段,存在市場集中度高、波動敏感等特征。建議分散收益引擎、監(jiān)控資金費率價差、持續(xù)要求透明度提升。

本文僅用于教育目的,不構(gòu)成財務建議。請務必自行研究(DYOR)。