Boros:永續合約資金費率的鏈上衍生品市場

作者:danny;來源:X,@agintender

Boros為永續合約資金費率——創建了一個資本高效的鏈上衍生品市場。通過將鏈外交易所的資金費率“Tokens化”為可交易的“收益單位”(YieldUnits,YU),實質上構建了一個功能上類似于傳統金融中利率互換(InterestRateSwaps,IRS)的市場——為貓山王榴蓮的果農們實現了一顆榴蓮樹“賭”3次的交易品類。

該協議不僅為交易者提供了對沖和投機資金費率波動的新工具,也為Ethena等依賴資金費率的Delta中性策略協議提供了關鍵的風險管理基礎設施。

短期來看,Ethena的發展越好,Boros的交易量就越大。1.鏈上利率衍生品的興起1.1永續合約資金費率:一種加密原生利率基準

永續合約與傳統期貨合約不同,它沒有到期日。為了使其價格與標的資產的現貨價格保持錨定,引入了資金費率這一核心機制。資金費率是多頭和空頭倉位之間定期交換的費用。

其經濟意義在于,資金費率不僅反映了市場情緒和杠桿需求,還體現了基礎貨幣和計價貨幣之間的資本成本差異。正費率(多頭支付空頭)通常表示市場看漲情緒濃厚或杠桿需求旺盛;負費率(空頭支付多頭)則反之。永續合約市場每日處理數千億美元的交易量,使得資金費率成為一個規模巨大且此前無法直接交易的收益與風險來源,為圍繞其構建的衍生品協議創造了廣闊的市場空間。1.2與傳統利率互換(IRS)的異同

利率互換(IRS)是一種衍生品合約,雙方同意在未來一段時間內,基于一個名義本金,交換一系列利息支付流,通常是一方支付固定利率,另一方支付浮動利率。全球利率互換市場規模巨大,每日清算額超過1.2萬億美元。

Boros協議實現了功能上類似的固定換浮動協議。用戶可以選擇支付一個固定利率(即隱含年化收益率),以換取一個浮動利率(即來自CEX的基礎年化收益率),反之亦然。

然而,兩者之間存在關鍵差異:

底層利率:傳統IRS通常使用如SOFR或ESTR等基準利率。而Boros使用的是永續合約資金費率。

基礎設施:傳統IRS是場外交易(OTC)市場,通常由銀行作為中介,并越來越多地由中央對手方(CCP)進行清算。Boros則建立在鏈上的訂單簿。

對手方風險:在傳統金融中,對手方風險是一個主要問題,通過法律協議和抵押品來緩解。在Boros中,對手方風險通過一套鏈上的抵押、保證金和清算系統以算法方式進行管理。1.3Boros簡介:Pendle進軍杠桿化收益交易

Boros將“收益交易”擴展至“資金費率”(FundingRate),并引入了保證金和杠桿機制。

多年來,交易者只能被動地承受資金費率,將其作為交易成本或收入來源,而無法將其作為一種獨立的風險因子進行交易。對沖操作間接且資本效率低下。Boros通過提供一種直接、資本高效的工具(YU)和交易場所(鏈上訂單簿),首次實現了對資金費率風險的直接交易。這類似于金融史上信用違約互換(CDS)的誕生,它使得銀行可以將信用風險從底層貸款中分離出來進行交易。Boros正在為加密世界的資金費率風險做同樣的事情。

現階段最核心、最強大的應用場景是為Ethena這類管理著數十億美元資產的Delta中性策略提供機構級對沖工具。Ethena能否為其穩定幣USDe提供穩定的固定收益,可能部分取決于其在Boros上對沖資金費率風險的能力。1.4一個類比:貓山王榴蓮期貨市場

為了更好地理解Boros的核心理念,我們可以將其與一個假設的“貓山王榴蓮期貨市場”進行類比。

想象一下,有一棵貓山王榴蓮樹。這棵樹代表著一個能產生收益的基礎資產,就像Binance上的永續合約市場一樣。

未來的榴蓮收成:這棵樹未來會結出多少榴蓮,其品質如何,都是不確定的。這個不確定的未來收成,就好比永續合約市場未來產生的資金費率。有時收成好(資金費率為正且高),有時收成差(資金費率為負)。

榴蓮期貨合約:果農和水果商希望提前鎖定未來榴蓮的價格,以對沖收成的不確定性。于是,他們創建了一個市場,專門交易“未來特定日期交付的榴蓮”的合約。這個合約,就相當于Boros協議中的收益單位(YU)。

期貨市場的價格:在這個市場上,榴蓮期貨合約有一個由買賣雙方競價形成的價格。這個價格反映了市場對未來榴蓮收成的集體預期。這個價格,就是Boros中的隱含年化收益率(ImpliedAPR)。

實際的收成價值:等到榴蓮成熟采摘時,它在現貨市場上的實際價值就確定了。這個最終的、真實的價值,就是Boros中的基礎年化收益率(UnderlyingAPR)。

在這個類比中,Boros協議就扮演了這個榴蓮期貨市場的角色。它不交易榴蓮樹本身(即不交易BTC或ETH現貨),而是為人們提供一個平臺,專門交易由這棵“樹”(永續合約市場)未來產生的“果實”(資金費率)的預期。交易者可以在Boros上買賣對未來資金費率的預期,就像水果商買賣對未來榴蓮收成的預期一樣,從而實現投機或對沖。2.架構深度剖析:Boros協議的運行機制

本章節將詳細拆解Boros的技術組件,闡明其如何將一個抽象的鏈下費率轉化為可在鏈上交易的金融工具。2.1鏈下收益的Tokens化:連接CEX費率與鏈上資產

Boros依賴預言機從Binance/Hyperliquidi等數據源導入實時的資金費率數據。這是一個關鍵的中心化節點,也是一個潛在的操縱向量,協議通過特定的風險參數來應對這一問題。

Boros的設計巧妙之處在于,它允許用戶交易市場預期與實際費率之間的變化或價差,而非費率本身。這將其轉變為一個功能強大的預測市場。2.2收益單位(YU):基礎可交易工具

收益單位(YieldUnit,YU)是Boros中的基礎交易工具,代表從當前到合約到期日,一個單位名義本金(例如1個BTC或1個ETH)所能產生的總資金費率收入。

在概念上,Boros的YU類似于PendleV2的收益Tokens(YT),因為它們都代表了Tokens化的未來收益流。然而,與V2不同,Boros沒有相應的本金Tokens(PT),這使其成為一個純粹的收益方向性交易工具。交易YU允許用戶在不對標的資產(如BTC或ETH)承擔直接價格風險的情況下,對資金費率的波動性進行投機或對沖。

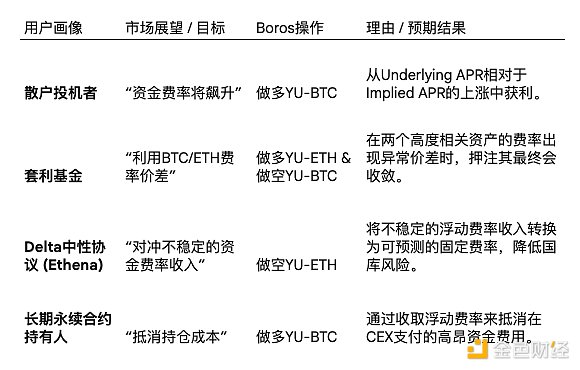

周期性交易,或在費率偏離歷史均值時進行均值回歸交易。此外,在重大市場事件(如監管決策)發生前,進行事件驅動交易也是一種常見的策略。3.2機構效用:Ethena案例研究與Delta中性對沖

Ethena等協議通過持有現貨ETH/BTC并做空等值的永續合約頭寸來為其穩定幣(USDe)創造收益。其主要收入來源是作為空頭持有人獲得的資金費率。然而,這部分收入極不穩定;一旦資金費率轉為負值,Ethena將面臨重大虧損。

Boros為此提供了解決方案。通過在Boros上做空YU,Ethena可以支付(不穩定的)浮動UnderlyingAPR,同時收取(可預測的)固定ImpliedAPR。這有效地將其不穩定的收入流轉換為固定的、可預測的收入,從而使其能夠降低國庫風險,甚至為其用戶提供固定收益產品。這種對沖能力對于任何運行“現貨-期貨套利”或基差交易的實體都至關重要,包括礦工、質押者和套利基金,使他們能夠鎖定成本或收入,提高運營的穩定性。3.3資本效率主張的評估

Boros聲稱提供極高的資本效率,允許用戶用少量抵押品對沖大規模的名義頭寸(官方宣傳中提到高達1000倍)。這種效率源于其保證金模型。在Boros中,保證金是基于利率支付的潛在波動來計算的,而不是基于底層頭寸的全部名義價值。

然而,理論上的1000倍效率是一個極端的營銷數字。實際的杠桿率和資本效率受到協議風險參數、保證金要求和初始杠桿上限(例如,上線初期為1.2倍)的嚴格限制。真正的資本效率是動態的,并取決于市場波動性。4.思考

Boros的出現,在現有的永續合約市場之上創造了一個“metagame”和新的。它允許交易者不僅對資產價格進行投機,還能對底層永續合約市場中其他交易者的行為和情緒——資金費率進行對(投)沖(機)。

因為資金費率是CEX上多空倉位不平衡博弈后的直接結果。因此,在Boros上交易YU,實際上是對Binance或Hyperliquid等市場上交易者倉位和情緒的杠桿化押注。一個做多YU的交易者,實質上是在押注幣安上的杠桿做多需求將會增加/減少。這增加了一個新的復雜性和機會維度,將市場結構和交易者心理本身變成了一種可直接交易的資產。

有趣的是,一個健全的資金費率對沖市場的存在,可能會反過來抑制其賴以為生的波動性。極端的資金費率通常是由擁擠的單邊交易引起的。大型參與者往往因為高昂的持倉成本(資金費率)而不敢加倉。有了Boros,一個大型交易者現在可以在CEX上進行杠桿做多(這會推高正費率),同時在Boros上做多YU來對沖這一成本。這降低了參與擁擠交易的負激勵。隨著Boros流動性的深化,它可能會像傳統金融中成熟的IRS市場穩定借貸利率一樣,起到穩定作用,壓縮資金費率的極端峰值和谷值,又或者把擁擠交易推向另一個極端?