韌性以待美聯儲降息 BTC將在Q3迎本周期第四波上漲

撰文:0xWeilan

當BTC被眾多國家接受,成長為市值超過2萬億美元,現貨和衍生品24小時交易規模達數百億美元的資產,其價格乃至周期的影響因子變得更加多元。

本月BTC價格便呈現出“對等關稅沖突、地緣政治沖突、經濟及就業數據、美聯儲降息預期”等多因子交叉影響的復雜態勢。

但放在更長時空范圍來看,只有內部持幣結構(長短手)和機構配置(資金流入)兩個主要因子影響著BTC的周期運轉乃至階段波動。

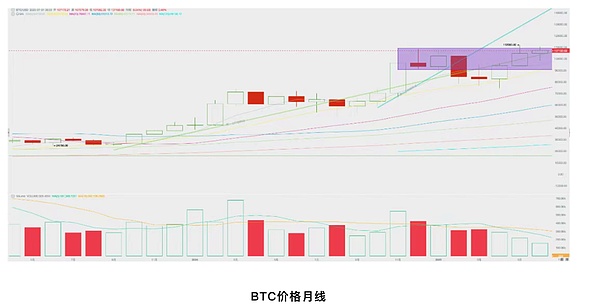

以這一視角來看,去年11月以來,BTC進入90000~110000美元空間箱體后,長達8個月的震蕩,本質是高利率環境中降息停止后的高位震蕩洗盤。歷史長手出貨,新進機構持續吸籌。

后繼BTC價格何時再上臺階,取決于降息預期下的前瞻交易與長手的價格預期。宏觀金融:地緣政治沖突攪局,不改經濟及就業趨勢

6月美股市場及BTC交易范式圍繞“高利率威壓暨降息概率、經濟及就業數據、關稅不確定性和地緣政治沖突”等諸多因子展開。

繼5月BTC領先美股反彈創下歷史新高112000美元之后,在充分定價和不確定性猶存背景下,6月開盤之后賣力持續增多,推動BTC再次向下定價,并在6月5日重新驗證了100000美元的支撐。除了賣盤壓力外,美中“對等關稅戰”再次升級所引發的恐慌也是價格下修的重要因素,表現為BTCSpotETF通道資金由5月的大幅流入轉為階段性流出。6月9日,美中在倫敦再次展開談判,及至下旬兩方元首再次簽署文件,“對等關稅戰”再起波瀾對市場的影響逐漸褪去。

中旬,中東沖突再起,地緣政治沖突成為本月BTC高位震蕩的主要因素。

6月13日,以色列對伊朗發動空襲,致十多名伊朗高官和核科學家死亡,沖突起因是以色列認為伊朗已經逼近造出核彈。6月21~22日,美國B2戰機直接介入沖突,轟炸了伊朗三處核設施。市場憂慮伊以沖突會升級為區域戰爭,進而影響霍爾木茲海峽航運,推動全球石油價格上漲。伴隨恐慌升級,6月22日BTC最低跌至98225.01美元,創下月內最低點,但旋即在各方相對克制和美國政府“行動已經完成”的表態下,市場迅速反彈回105000美元之上。及至25日,美總統特朗普宣布以色列和伊朗已就“全面徹底停火”達成一致,雙方均表示接受停火。市場對沖突升級影響原油價格的憂慮迅速消除,BTC在升至107000美元左右展開窄幅震蕩。

本月發布的美國經濟及就業數據與市場定價相去不遠。

6月上旬率先公布的5月CPI年率2.4%、核心CPI年率2.8%,環比僅增長0.1%,略低預期。下旬公布的5月PCE年率2.7%,略高于預期的2.6%。密歇根大學消費信心指數為60.7略高于預期的60.5。就業數據方面,失業率略微上升,工資增速在3.9%左右,有所下降。6月后半月失業金首申人數回落至23.6萬,但持續申請規模攀升至197.4萬,為2021年11月以來新高,說明再就業難度在上升。消費及就業數據顯示,經濟有所降溫,但未至衰退程度,通脹略有反彈,但規模非常小。

這些數據推動CMEFedWatch看板數據發生變化:今年美聯儲超90%概率至少降息兩次,至少50基點。

美聯儲方面,鮑威爾在下旬分赴參議院和眾議院聽證會。鮑威爾保持了克制與獨立,其看法依然是:就業市場表現依然強勁,通脹保持回落態勢,但對等關稅戰的影響尚未充分展現,依然存在上升可能。其強調:美聯儲職責是穩定物價、實現充分就業,而非回應政治壓力。

但面對特朗普降息的疾呼,美聯儲內部開始傳出不同聲音。副主席鮑曼和理事會沃勒分別發聲稱關稅影響不大、通脹連續三月下降,應該盡快降息。這個“盡快”,市場理解為7月。

美聯儲聲音的變化強化了了9月降息預期(并隱含7月降息的微小可能),連同“大而美法案”(包含減稅條款)的通過預期,在23日后推動美股及BTC再次啟動反彈。及至6月27日,美國納斯達克和標普500指數齊創歷史新高。

自去年11月,BTC進入90000~110000區間之后,至今震蕩盤整已有8個月之久,成交量則日益萎縮。這一區間定價了特朗普上臺對BTC及加密資產的友好態度、穩定幣法案利好及眾多上市公司對BTC進行配置等因素,我們認為這一區間長達8個月的整理,可以理解為BTC在歷史高位的一次大吸盤,在此期間短手和長手紛紛變現,而機構則通過直接購買和配置BTC。

因此,這一區間已經足夠堅實,籌碼更多轉移至長線資金手中,BTC已逐步做好再上臺階的準備。因洗盤充分,且較多籌碼進入機構手中,下一次的拉升可能在短期內迅速完成。我們原本預計這一突破在8或9月完成,但如果降息預期推動,資金前瞻性買入,或結構配置加速,不排除拉升提前至7月的可能。資金:超百億美元流入市場

本月,穩定幣及BTCSpotETF通道資金總計凈流入104.69億美元,其中穩定幣46.70億,BTCSpotETF通道46.22億美元。相較上月114.15億美元的流入規模略有萎縮,但依然相對充足。

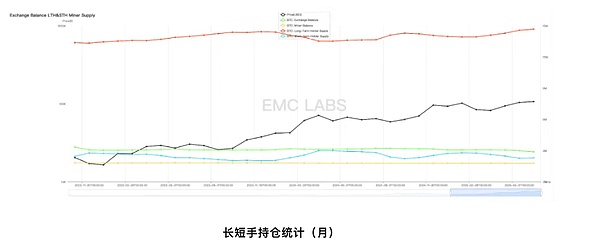

本輪牛市,長手的第二次大規模拋售自去年10月開始,至1月結束,只運行了4個月遠低于過往。EMCLabs認為,背后原因是“對等關稅戰”引發的市場動蕩影響了本輪牛市主要的買家(機構客戶)的采購熱情,價格開始下跌。

作為一個整體,長手很少在趨勢性下跌中賣出籌碼。在趨勢性下跌中,長手往往選擇囤積更多籌碼,所以自2月至6月,長手不只停止拋售,反而囤積了超過74萬枚BTC,在恪守自己的紀律之余,客觀上起到穩定器作用,降低了BTC的下跌速度和幅度。

待到對等關稅戰混亂引發的恐慌消散,美股企穩,BTCSpotETF通道買力回歸,BTC得以重新回到105000美元一線。

以日度統計來看,長手的持倉高位在6月22日,之后伴隨BTC價格迅速反彈,長手開始小幅減持。未來數月價格一旦突破前高再上臺階,長手將迎來第三輪大規模減持。其拋售規模、強度將與機構配置共同決定本輪牛市的長度和BTC價格的高度。結語

eMergeEngine顯示,BTCMetric為0.625,BTC處于牛市上升期。

本輪BTC牛市呈現諸多不同以往的表現,如在高利率環境中發生底氣嚴重不足,首次機構唱主角散戶邊緣化,BTC牛市未能帶動Cypto全面牛市等等。

隨著BTC逐步成為主流資產,很多過去的經驗和認知將會失效,少量規則則可能可以延續更長時間。唯一不變的,可能只有周期率。

在3月報告中,我們指出“反者道之動,如果關稅政策沒有過于惡化,美國經濟呈現衰退跡象但并不嚴重,而美聯儲在6月再次降息,則已經經歷大殺估值的BTC在Q2迎來翻轉成為大概率事件。”

站在6月末,我們看到美股和BTC均已實現反轉,創出或一度創出歷史新高。

我們強烈看好第三季度行情,震蕩在所難免,但BTC將創出歷史新高,實現本輪牛市的第四波上漲。