HashKey Jeffrey:美債為Bitcoin指路何方?

作者:HashKeyGroup首席分析師JeffreyDing

引言

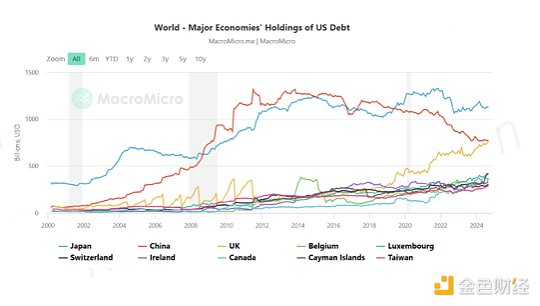

新年伊始,美國(guó)國(guó)債規(guī)模已突破36.4萬億美元,美債危機(jī)如何化解,美元的國(guó)際霸權(quán)是否可以延續(xù)?Bitcoin將如何反應(yīng),未來的國(guó)際結(jié)算單位又將如何更替?

我們將從美國(guó)的債務(wù)經(jīng)濟(jì)模式講起,再探討目前美元國(guó)際化面臨的債務(wù)風(fēng)險(xiǎn),以及辨析美債償還方案是否可行。縱覽古今,且看美債為Bitcoin指路何方。

美國(guó)債務(wù)經(jīng)濟(jì)模式的建立

布雷頓森林體系解體后,美元霸權(quán)在債務(wù)經(jīng)濟(jì)模式上恣意生長(zhǎng)。

布雷頓森林體系解體,美元成為信用貨幣

二戰(zhàn)后,布雷頓森林體系確立,美元與黃金掛鉤,國(guó)際貨幣基金組織(IMF)和世界銀行把控相關(guān)規(guī)則,以美元為中心的國(guó)際貨幣體系形成。不過,著名的“特里芬難題”精確預(yù)測(cè)了布雷頓森林體系的解體:國(guó)際結(jié)算需求不斷增長(zhǎng),美元不斷流出美國(guó)并在海外沉淀,美國(guó)長(zhǎng)期貿(mào)易逆差;而美元作為國(guó)際貨幣必須保持幣值穩(wěn)定,這又要求美國(guó)長(zhǎng)期貿(mào)易順差。加之越戰(zhàn)加劇雙赤,1971年尼克松總統(tǒng)宣布美元跟黃金脫鉤,美元從本位貨幣轉(zhuǎn)化為了信用貨幣,其價(jià)值不再以貴金屬來作為擔(dān)保,而是以美國(guó)的國(guó)家信用為擔(dān)保。

債務(wù)經(jīng)濟(jì)模式建立,美元霸權(quán)繼續(xù)

在此基礎(chǔ)上,美國(guó)的債務(wù)經(jīng)濟(jì)模式建立了:全球貿(mào)易以美元為結(jié)算貨幣,美國(guó)須維持巨額貿(mào)易逆差,使其他國(guó)家獲取大量美元;世界各國(guó)購(gòu)買美國(guó)國(guó)債,以實(shí)現(xiàn)美元保值增值,再投資美國(guó)金融產(chǎn)品,使美元回流到美國(guó)國(guó)內(nèi)。

美元作為世界貨幣,屬于國(guó)際公共品,應(yīng)當(dāng)保持價(jià)值穩(wěn)定。然而在拋棄了金本位制度后,美國(guó)貨幣管理當(dāng)局擁有了貨幣發(fā)行權(quán),美國(guó)可以根據(jù)自己的利益來改變美元的價(jià)值。美元霸權(quán)通過債務(wù)經(jīng)濟(jì)模式得到了有力的延續(xù)。

既要美元霸權(quán)、又要制造業(yè)的想法是不現(xiàn)實(shí)的。目前美元升值壓力尚未明朗,預(yù)計(jì)短期內(nèi)貿(mào)易逆差并不會(huì)發(fā)生根本性轉(zhuǎn)變,美元以貶值壓力為主。

商業(yè)地產(chǎn)債務(wù)危機(jī)

此外,除了美國(guó)國(guó)債存在風(fēng)險(xiǎn),商業(yè)地產(chǎn)也存在債務(wù)風(fēng)險(xiǎn)。

根據(jù)穆迪最近公布的一份報(bào)告,由于居家辦公規(guī)模的持續(xù)擴(kuò)大,預(yù)計(jì)到2026年,美國(guó)的辦公樓空置率預(yù)計(jì)將從今年第一季度的19.8%上升到24%,與疫情前相比,白領(lǐng)行業(yè)所需的辦公空間減少了約14%。麥肯錫預(yù)計(jì)到2030年,全球主要城市的辦公空間需求將下降13%,在未來幾年內(nèi),全球辦公樓物業(yè)的市場(chǎng)價(jià)值可能會(huì)大幅縮水8000億到1.3萬億美元。

中金研究顯示,截至2023年末,美國(guó)銀行體系中商業(yè)地產(chǎn)貸款占總貸款比重26%,而大型銀行商業(yè)地產(chǎn)貸款占比僅13%,中小銀行則高達(dá)44%。80年代末和2008年美國(guó)都曾經(jīng)歷過因地產(chǎn)風(fēng)險(xiǎn)引發(fā)的銀行業(yè)破產(chǎn)重組浪潮,疫情過后美國(guó)的商業(yè)地產(chǎn)風(fēng)險(xiǎn)依舊存在,未見好轉(zhuǎn)。美國(guó)1.5萬億美元商業(yè)地產(chǎn)負(fù)債明年到期,倘若中小銀行爆雷,屆時(shí)可能引發(fā)金融危機(jī)。

美債償還方案辨析

如何打斷這一惡性循環(huán),主要看需要看如此規(guī)模的美國(guó)國(guó)債應(yīng)當(dāng)如何償還。借新債還舊債,類似于“龐氏*騙*局”,美元遲早會(huì)喪失信用,從而喪失世界貨幣的地位,這顯然是不可行的。我們將分析下列償還方案是否可行。

出售黃金償還美債?

美聯(lián)儲(chǔ)資產(chǎn)端分析

下圖為截至12月4日披露的美聯(lián)儲(chǔ)資產(chǎn)端明細(xì)。

猶太財(cái)團(tuán)不宜挑戰(zhàn)

除了國(guó)家持有者,猶太財(cái)團(tuán)在華爾街也起著重要作用。約八成債務(wù)由美國(guó)國(guó)內(nèi)的投資者和金融機(jī)構(gòu)持有,例如養(yǎng)老基金、共同基金和保險(xiǎn)公司等。這些金融機(jī)構(gòu)的股東大多是猶太人,即所謂的猶太財(cái)團(tuán)。有觀點(diǎn)認(rèn)為,美聯(lián)儲(chǔ)可能借助公眾對(duì)“富人”愈發(fā)強(qiáng)烈的不滿情緒,將經(jīng)濟(jì)危機(jī)的部分責(zé)任歸咎于猶太財(cái)團(tuán)。我們認(rèn)為此舉成本過高、也并不容易實(shí)現(xiàn)。

向猶太財(cái)團(tuán)開火將影響經(jīng)濟(jì)穩(wěn)定性,可能導(dǎo)致失業(yè)率上升、創(chuàng)新遲滯,導(dǎo)致投資者信心和國(guó)際競(jìng)爭(zhēng)力下降。這是殺敵一千自損八百的行為,尤其是臨近債務(wù)危機(jī)爆發(fā)時(shí)刻,采取此舉只會(huì)刺激經(jīng)濟(jì)加速崩盤。

其次,猶太財(cái)團(tuán)經(jīng)歷多年經(jīng)營(yíng),正在逐步加強(qiáng)對(duì)政治的影響力。例如拜登團(tuán)隊(duì)內(nèi)猶太人比例較高,其執(zhí)政期間內(nèi)閣核心成員尤為穩(wěn)定,與其他政府時(shí)期不同,或許說明猶太財(cái)團(tuán)有意從幕后走向幕前掌握權(quán)力。未來可以預(yù)見猶太財(cái)團(tuán)也會(huì)積極經(jīng)營(yíng)政治權(quán)力以對(duì)抗美國(guó)政府,想要拿猶太財(cái)團(tuán)開刀并不是件容易的事。

債務(wù)危機(jī)爆發(fā)對(duì)國(guó)際結(jié)算單位影響

因此我們將會(huì)看到美債無法償還、商品關(guān)稅加重導(dǎo)致輸入性通脹,若與美國(guó)商業(yè)地產(chǎn)債務(wù)危機(jī)產(chǎn)生聯(lián)動(dòng),效應(yīng)疊加,通貨膨脹還會(huì)迅速飆升。金融危機(jī)一觸即發(fā),Bitcoin會(huì)隨著金融市場(chǎng)一起短期下跌,但長(zhǎng)期走高。

Bitcoin短期下跌

在由紐約聯(lián)邦儲(chǔ)備銀行已故副行長(zhǎng)JohnExter提出的Exter’sPyramid中,Bitcoin目前更趨近于金字塔頂端的杠桿產(chǎn)品而非底部的避險(xiǎn)標(biāo)的,是一種高風(fēng)險(xiǎn)資產(chǎn),金融危機(jī)倘若爆發(fā),短期投資需求將減少。

Bitcoin成為諾亞方舟

放長(zhǎng)遠(yuǎn)來看,Bitcoin將成為金融危機(jī)中的諾亞方舟,有望成為未來國(guó)際結(jié)算體系的重要支柱。

其一,Bitcoin是嚴(yán)格稀缺的流動(dòng)資產(chǎn)。美元大幅貶值下,Bitcoin能夠保持稀缺性,并具備全球范圍內(nèi)的廣泛適用性,人們更愿意將其作為一種長(zhǎng)期價(jià)值儲(chǔ)存手段持有。也就是說,Bitcoin將更接近Exter’sPyramid的底部,避險(xiǎn)屬性凸顯。盡管受短期市場(chǎng)情緒干擾,Bitcoin價(jià)值儲(chǔ)存的珍貴性質(zhì)依然會(huì)被市場(chǎng)發(fā)掘。

其二,危機(jī)后的投資者和消費(fèi)者行為也會(huì)發(fā)生轉(zhuǎn)變。美債崩盤是史詩(shī)級(jí)的沖擊,金融危機(jī)橫掃后,一片狼藉。對(duì)金融機(jī)構(gòu)和主權(quán)國(guó)家/政府及貨幣當(dāng)局的信任將會(huì)瓦解重構(gòu),Bitcoin作為不受國(guó)家/政府管控的相對(duì)獨(dú)立資產(chǎn),成為未來投資的不二選擇。

因此,鑒于債務(wù)經(jīng)濟(jì)模式不可持續(xù),美債崩盤只是時(shí)間問題,美元國(guó)際化將受重創(chuàng),世界將迎來Bitcoin采用的又一浪潮。

Bitcoin會(huì)否成為明日的國(guó)際貨幣?

美元體系一旦崩塌,什么會(huì)成為接過美元接力棒,成為下一代國(guó)際結(jié)算貨幣?

回顧貨幣歷史,貨幣的三大要素是價(jià)值尺度、交易媒介和價(jià)值儲(chǔ)存。其中最為重要的是交易媒介功能。在這一點(diǎn)上,Bitcoin全天候、不限地點(diǎn)、能夠避開主權(quán)國(guó)家交易,比傳統(tǒng)金融更有效地捕捉全球流動(dòng)性、完成交易。在價(jià)值尺度上,Bitcoin的應(yīng)用場(chǎng)景正在不斷拓展,能夠有效衡量諸多商品和服務(wù)的價(jià)值。在價(jià)值儲(chǔ)存功能上,隨著Bitcoin開采逐漸進(jìn)行,供應(yīng)量邊際減少,價(jià)值儲(chǔ)存功能會(huì)更加強(qiáng)化。

其他法定貨幣是否存在替代美元成為國(guó)際結(jié)算貨幣的可能呢?目前來看尚未有能與美元媲美的其他法定貨幣。況且,在美國(guó)債務(wù)危機(jī)爆發(fā)、美元體系爆炸性摧毀后,相信大家對(duì)傳統(tǒng)金融市場(chǎng)都多一些質(zhì)疑。如果真的有自由的貨幣,是否能夠引領(lǐng)全人類走向真正的自由、真正的去中心化,是否能夠避免傳統(tǒng)主權(quán)對(duì)經(jīng)濟(jì)的沖擊?

那有人會(huì)說,有的Crypto技術(shù)上比Bitcoin還要完善,也能絲滑交易,為什么其他Crypto不能成為國(guó)際結(jié)算單位呢?這是因?yàn)閮r(jià)值是基于共識(shí)的。Crypto中最能達(dá)成共識(shí)的即是Bitcoin,它有最高的知名度、最廣泛的認(rèn)可度、最強(qiáng)的影響力。

因此綜合來看,Bitcoin已經(jīng)具備了成為下一代國(guó)際結(jié)算單位的潛質(zhì),就看時(shí)代是否賦予它機(jī)會(huì)了。