美聯(lián)儲(chǔ)不被允許擁有Bitcoin嗎?

來(lái)源:劉教鏈

隔夜今晨,美聯(lián)儲(chǔ)12月議息會(huì)議如期結(jié)束。結(jié)果符合市場(chǎng)預(yù)期,繼續(xù)降息25bp。這一結(jié)果超乎了此前部分人猜測(cè)停止降息的預(yù)料之外。至此,自2024年下半年來(lái),美聯(lián)儲(chǔ)已累計(jì)降息3次,降幅100bp,即1%,將美國(guó)聯(lián)邦利率從5.5%降到了4.5%。

這就降回了2023年開(kāi)年時(shí)候的利率水平。

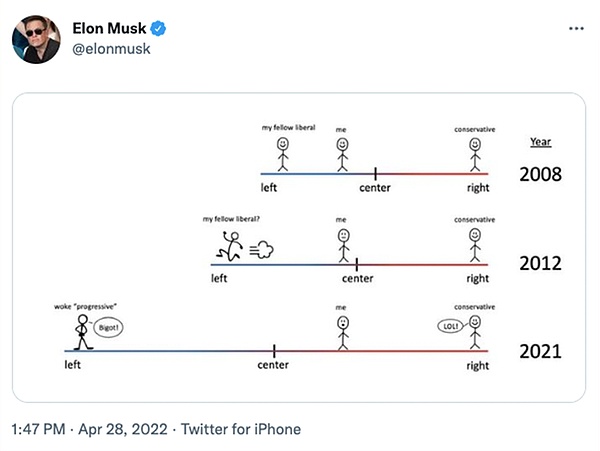

你作為一個(gè)溫和派站在中間,既會(huì)被站在你右邊的人噴你太左,還會(huì)被站在你左邊的人批你太右。所謂兩邊不是人。

中國(guó)哲學(xué)為什么喜歡講中庸之道?這就叫缺啥補(bǔ)啥。中國(guó)先哲們?cè)缇涂赐噶耍鐣?huì)太容易向“M型”演化,站在中間的人才是最勇敢的。沒(méi)有勇氣,不敢站當(dāng)中。不夠強(qiáng)大,站中間會(huì)被撕成碎片。

非黑即白,非左即右,不是天堂,就是地獄,一念成佛,一念成鬼。今天是Blockchain革命,明天就是郁金香*騙*局。

裝神弄鬼,很容易。做一個(gè)浮游天地之間、頂天立地的大寫(xiě)的人,很難。無(wú)腦迎合大眾情緒的吹捧或狂踩,很容易。客觀地、不帶偏見(jiàn)地看待新生事物并抓住歷史機(jī)遇,很難。

不懂她的好,是因?yàn)檫€沒(méi)有和她處過(guò)。處過(guò)了,處久了,你就會(huì)知道她的好。

凌晨發(fā)布會(huì)上,鮑威爾答記者問(wèn)的一段話火了。

記者提問(wèn)有關(guān)于美國(guó)國(guó)家BTC戰(zhàn)略儲(chǔ)備的事兒。

鮑威爾回答道:美聯(lián)儲(chǔ)不被允許擁有Bitcoin。我們也沒(méi)有在尋求相關(guān)法律改變。

他說(shuō)得的確符合“當(dāng)前”現(xiàn)狀。

只是這話說(shuō)得比較籠統(tǒng)、概括和模糊。我們要仔細(xì)拆解一下。

首先,在鮑威爾心目中,BTC的性質(zhì)是什么?

回顧一下教鏈2024.12.5文章《Bitcoin風(fēng)再起,首破十萬(wàn)刀》中,鮑威爾不久前就公開(kāi)講過(guò),在他看來(lái),BTC更像黃金。他說(shuō),「它不是美元的競(jìng)爭(zhēng)對(duì)手,而是黃金的競(jìng)爭(zhēng)對(duì)手。」

也就是說(shuō),他認(rèn)為BTC是實(shí)物資產(chǎn)。

那么,美聯(lián)儲(chǔ)可以直接“擁有(own)”實(shí)物資產(chǎn)嗎?顯然是不可以。

譬如黃金。美國(guó)的黃金儲(chǔ)備實(shí)際由美國(guó)財(cái)政部擁有。而真正的存放和保管,則分散在美國(guó)各地的儲(chǔ)備庫(kù)(比如紐約聯(lián)邦儲(chǔ)備銀行)。根據(jù)《1934年黃金儲(chǔ)備法》(GoldReserveActof1934),財(cái)政部發(fā)行黃金券記錄所擁有的黃金的價(jià)值。這些由美國(guó)財(cái)政部簽發(fā)的黃金券,就是黃金儲(chǔ)備的法律證明。

美聯(lián)儲(chǔ)可以擁有作為實(shí)物資產(chǎn)的黃金嗎?不可以。美聯(lián)儲(chǔ)只能擁有作為金融資產(chǎn)的黃金券。

不過(guò),即便是去擁有黃金券,也需要依法行事。這里的關(guān)鍵,就在于合法地將金融資產(chǎn)的價(jià)值計(jì)入美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表。

根據(jù)《1913年聯(lián)邦儲(chǔ)備法案》(FederalReserveActof1913),美聯(lián)儲(chǔ)可以將黃金券計(jì)入其資產(chǎn)負(fù)債表作為儲(chǔ)備資產(chǎn)的一部分。黃金券在美聯(lián)儲(chǔ)的資產(chǎn)負(fù)債表中以名義價(jià)值記錄,代表財(cái)政部承諾的黃金價(jià)值。

在會(huì)計(jì)上,黃金儲(chǔ)備價(jià)格由《1973年國(guó)際貨幣基金協(xié)議法案》(InternationalMonetaryFundAgreementActof1973)設(shè)定,每盎司黃金以42.22美元的價(jià)格固定計(jì)價(jià),而非市場(chǎng)價(jià)格。關(guān)于這個(gè)計(jì)價(jià),教鏈在2023.11.14文章《美國(guó)究竟持有多少黃金?》中詳細(xì)談過(guò),此處不再贅述。

但是,這個(gè)計(jì)價(jià)并不是一成之規(guī)。像咱們央媽,就是按市場(chǎng)價(jià)調(diào)整計(jì)價(jià)的。

好,了解了這些之后,我們需要先后考察兩個(gè)問(wèn)題:

第一、美國(guó)新任總統(tǒng)能否僅憑總統(tǒng)權(quán)力即可授權(quán)財(cái)政部?jī)?chǔ)備BTC(大餅)并發(fā)行“大餅券”?

第二、美聯(lián)儲(chǔ)能否在不修訂《1913年聯(lián)邦儲(chǔ)備法案》的條件下,事急從權(quán),把“大餅券”計(jì)入資產(chǎn)負(fù)債表?

對(duì)于第一個(gè)問(wèn)題。美國(guó)第35任總統(tǒng)約翰·F·肯尼迪(JohnF.Kennedy)已經(jīng)做出了示范。

1963年6月4日,肯尼迪總統(tǒng)簽署了一項(xiàng)行政命令,即11110號(hào)行政令(ExecutiveOrder11110)。該行政令授權(quán)美國(guó)財(cái)政部根據(jù)《1920年白銀購(gòu)買法案》(SilverPurchaseActof1920),拿財(cái)政部擁有的白銀儲(chǔ)備為基礎(chǔ),以財(cái)政部的名義發(fā)行“白銀券”(SilverCertificate)的權(quán)力。

本質(zhì)上,白銀券是美國(guó)貨幣的一種形式,可以與等值的實(shí)物白銀相互兌換。

1963年11月22號(hào),肯尼迪總統(tǒng)遇刺身亡。

收音機(jī)里彷佛傳出女歌手的聲音:

「想要問(wèn)問(wèn)你敢不敢/像你說(shuō)過(guò)那樣的愛(ài)我/

想要問(wèn)問(wèn)你敢不敢/像我這樣為愛(ài)癡狂

想要問(wèn)問(wèn)你敢不敢/像你說(shuō)過(guò)那樣的愛(ài)我/

像我這樣為愛(ài)癡狂/到底你會(huì)怎么想」

對(duì)于第二個(gè)問(wèn)題。美聯(lián)儲(chǔ)已經(jīng)親自示范過(guò)了。

2008年金融危機(jī)期間,美聯(lián)儲(chǔ)采取了一系列非常規(guī)貨幣政策,包括購(gòu)買MBS和其他金融資產(chǎn),以提供流動(dòng)性并支持美國(guó)經(jīng)濟(jì)。這一政策被稱為量化寬松(QuantitativeEasing,QE)。

《1913年聯(lián)邦儲(chǔ)備法案》第14條第2款規(guī)定,美聯(lián)儲(chǔ)可以購(gòu)買政府債券(如美國(guó)國(guó)債)來(lái)管理貨幣供應(yīng)和穩(wěn)定經(jīng)濟(jì),但該法案并沒(méi)有明確授權(quán)美聯(lián)儲(chǔ)購(gòu)買與政府無(wú)關(guān)的私人資產(chǎn),如抵押貸款支持證券(MBS)。

核心問(wèn)題是:美聯(lián)儲(chǔ)的權(quán)力,究竟屬于公權(quán)還是私權(quán)?

畢竟,公權(quán)力,法無(wú)授權(quán)不可為。如果法律沒(méi)有明文規(guī)定美聯(lián)儲(chǔ)可以親自下場(chǎng)購(gòu)買MBS,那么它直接購(gòu)買MBS就是涉嫌違法的。

但是,美聯(lián)儲(chǔ)作為美國(guó)的央行乃至于全球的央行,卻是一個(gè)bug般的存在。美聯(lián)儲(chǔ)事實(shí)上是一個(gè)私人機(jī)構(gòu)而非公共部門。而私權(quán)利,是法無(wú)禁止則可為。

所以,這就可以靈活釋法了。

通常的解釋是這樣的:

一方面,《1913年聯(lián)邦儲(chǔ)備法案》并沒(méi)有明確禁止美聯(lián)儲(chǔ)購(gòu)買特定類型的資產(chǎn)。

二方面,美聯(lián)儲(chǔ)找到了其他一些法律來(lái)為自己的“事急從權(quán)”背書(shū),包括像《1932年緊急銀行法》(EmergencyBankingActof1932)和《2008年金融穩(wěn)定法案》(FinancialStabilityActof2008)等法律。這些法律授權(quán)美聯(lián)儲(chǔ),在特定的緊急情況下,可以采取更多的非常規(guī)貨幣政策,被認(rèn)為是為美聯(lián)儲(chǔ)在危機(jī)期間購(gòu)買MBS提供了法律依據(jù)。

總而言之,言而總之,美聯(lián)儲(chǔ)解釋說(shuō),購(gòu)買MBS是出于貨幣政策和金融穩(wěn)定的需要,而且是為了應(yīng)對(duì)金融危機(jī)的特殊情況下采取的緊急措施。因此,盡管這些舉措不符合《1913年聯(lián)邦儲(chǔ)備法案》的字面規(guī)定,政府通過(guò)新的授權(quán)為這些措施提供了法律基礎(chǔ)。

事實(shí)上,美國(guó)各級(jí)法院也從并未明確裁定這些行為違反《1913年聯(lián)邦儲(chǔ)備法案》,而是將其視為緊急應(yīng)對(duì)措施。

因此,結(jié)論就是,盡管存在法律的灰色地帶,這一舉措并未被視為直接違反《1913年聯(lián)邦儲(chǔ)備法案》。

教鏈反復(fù)提過(guò),美聯(lián)儲(chǔ)一直在悄悄地把手里的“灰色”的MBS倉(cāng)位置換成合法的美債倉(cāng)位。

這一屁股屎,它從2008年一直擦到今天。

所以說(shuō),就算是不尋求法律改變,美聯(lián)儲(chǔ)也是可以通過(guò)靈活解釋自身的權(quán)力性質(zhì),來(lái)給自己做什么不做什么找到法律依據(jù)的。

最后,教鏈還需要提一句,全球央行們還有一個(gè)國(guó)際協(xié)調(diào)組織叫做BIS(國(guó)際清算銀行)。這是二戰(zhàn)后國(guó)際金融秩序的一部分。

BIS的成員主要由全球的中央銀行組成,目前已有約60個(gè)成員。這些成員包括全球經(jīng)濟(jì)重要國(guó)家的中央銀行,如美國(guó)的美聯(lián)儲(chǔ)、歐洲的歐洲央行、中國(guó)的人民銀行等。它成立于1930年,總部位于瑞士巴塞爾,稱得上是中央銀行的銀行。

1974年,國(guó)際清算銀行(BIS)設(shè)立了巴塞爾委員會(huì)(BCBS,BaselCommitteeonBankingSupervision),旨在制定國(guó)際銀行業(yè)的監(jiān)管標(biāo)準(zhǔn)和準(zhǔn)則。

巴塞爾委員會(huì)的主要職能是制定與銀行資本充足、風(fēng)險(xiǎn)管理、銀行監(jiān)管等相關(guān)的國(guó)際標(biāo)準(zhǔn),尤其是關(guān)于資本充足率、流動(dòng)性要求、風(fēng)險(xiǎn)加權(quán)資產(chǎn)等方面的規(guī)定。它通常會(huì)發(fā)布一系列監(jiān)管標(biāo)準(zhǔn)和建議,供全球各國(guó)金融監(jiān)管機(jī)構(gòu)參考和采納,以確保銀行體系的健康和穩(wěn)定。

1988年,巴塞爾委員會(huì)推出了巴塞爾協(xié)議I,它是全球銀行資本充足要求的首次標(biāo)準(zhǔn)化。

2004年,巴塞爾委員會(huì)發(fā)布了巴塞爾協(xié)議II,這是對(duì)巴塞爾協(xié)議I的進(jìn)一步完善和擴(kuò)展。

2010年,在全球金融危機(jī)后,巴塞爾委員會(huì)推出了巴塞爾協(xié)議III,這是為了提高銀行的資本質(zhì)量,增強(qiáng)銀行系統(tǒng)在危機(jī)中的抗風(fēng)險(xiǎn)能力。

可見(jiàn),BIS(國(guó)際清算銀行)和巴塞爾委員會(huì)在全球銀行監(jiān)管中扮演著至關(guān)重要的角色。巴塞爾委員會(huì)通過(guò)BIS設(shè)立,負(fù)責(zé)制定全球銀行業(yè)的監(jiān)管標(biāo)準(zhǔn),而巴塞爾協(xié)議(I、II、III)則是這些標(biāo)準(zhǔn)的具體體現(xiàn)。

全世界的央行們,包括美聯(lián)儲(chǔ),如果要把什么資產(chǎn)納入自己的資產(chǎn)負(fù)債表,即所謂對(duì)某種資產(chǎn)進(jìn)行風(fēng)險(xiǎn)暴露,通常是需要通過(guò)BIS在巴塞爾框架中進(jìn)行制定標(biāo)準(zhǔn),然后各成員央行才可好按此行事。

巴塞爾協(xié)議叫做協(xié)議而不是法律,是因?yàn)樗强扛鞒蓡T自律遵守,而不是像法律那樣是通過(guò)暴力機(jī)關(guān)強(qiáng)制執(zhí)行的。

好巧不巧,早在2022年12月份,BIS就發(fā)布過(guò)一個(gè)報(bào)告,主要意思說(shuō)的是,各國(guó)央行自2025年起將獲準(zhǔn)配置不超過(guò)2%的Bitcoin。